追债5.9亿再生波折 长沙银行频现“踩雷”业务 潜在信贷风险引发关注

长沙银行忙追债,虽足额计提减值准备不会对利润造成重大影响,但企业声誉受损

《中国科技投资》张婷 龙秋月

日前,长沙银行(601577.SH)发布诉讼事项进展公告称,其作为渤海国际信托股份有限公司(以下简称 “渤海信托” )的委托人,与宜华生活科技股份有限公司(以下简称 “宜华生活” )等多名被告存在金融借款合同纠纷。今年9月,法院一审判决,被告宜华生活偿还借款本金5.9亿元及利息、罚息。因不服一审判决,宜华生活已向法院提起上诉并获受理。长沙银行表示,已对该笔贷款足额计提了减值准备,预计本次诉讼事项不会对银行的本期利润或期后利润造成重大影响。

与2023年78.52亿元净利润相比,长沙银行计提5.9亿元并不算一笔大数目。近年来,长沙银行接二连三 “踩雷” 湖南金旺铋业股份有限公司(以下简称“金旺铋业”)、 恒大智能汽车(广东)有限公司(以下简称“恒大汽车”)、新华联(000620.SZ)。上述案件给银行带来一定的坏账风险,长沙银行亦在多则诉讼事项公告中强调 “足额计提减值准备,不会对本期或期后利润造成重大影响” 。正因如此,长沙银行在信贷管理方面的风控能力引起了市场质疑。

多笔追债恐难收回

长沙银行与宜华生活的案件可追溯至四年前。2020年1月7日,长沙银行作为渤海·长银第4期单一资金信托计划的委托人/受益人向渤海信托(信托计划受托人)交付了5.9亿元信托资金,由渤海信托向宜华生活发放信托贷款本金5.9亿元,贷款期限为三年。后因宜华生活本息逾期,渤海信托作为原告向法院提起诉讼。

2024年9月27日,长沙银行发布诉讼进展公告称,法院判决宜华生活于判决生效之日起十日内偿还原告渤海信托借款本金5.9亿元及利息、罚息。日前,宜华生活等被告方不服一审结果,已向法院提起上诉并获受理。对于该案的影响,长沙银行表示已对该笔贷款足额计提了减值准备,预计本次诉讼事项不会对银行的本期利润或期后利润造成重大影响。

值得注意的是,2018年起,宜华生活的经营业绩已出现恶化苗头。2018-2020年,宜华生活的营业收入分别同比下滑7.73%、29.15%、92.01%;归母净利润分别同比下滑48.62%、147.92%、1495.89%。对应时间节点,长沙银行在2020年1月向渤海信托交付信托资金;2020年4月,宜华生活因涉嫌信披违规收到证监会的立案调查通知书。

展开全文

2021年,证监会对宜华生活及19名责任人员下发行政处罚决定书,指出该公司在2016年至2019年定期报告存在虚增营业收入及利润。2016-2020年,宜华生活分别虚增营业收入22.98亿元、21.4亿元、20.12亿元、6.41亿元,分别占当期披露营业收入的40.32%、26.68%、27.18%和12.22%;分别虚增利润7.73亿元、8.68亿元、9.06亿元、2.31亿元,分别占当期披露利润总额(按绝对值计算)的88.24%、98.67%、192.78%和99.37%。2021年3月,宜华生活从A股退市。长沙银行作为出资方,因在贷后管理环节未能关注到宜华生活财务数据的异常受到市场质疑。

记者梳理发现,长沙银行踩雷宜华生活并非孤例,此前也曾踩雷恒大汽车、金旺铋业、新华联。

2022年4月,长沙银行广州分行以金融借款合同纠纷为由,向法院提起诉讼。长沙银行广州分行曾向恒大汽车提供15亿元授信额度,截至2022年立案日,恒大汽车在长沙银行的贷款本金余额合计约14亿元。当时,长沙银行在公告中表示,本次诉讼尚未开庭审理,目前本案对银行利润尚未发生实质性影响。据可查公开信息,该起案件未有新进展。

2022年12月,长沙银行发布的诉讼事项公告显示,2018年8月3日至2019年6月26日,该行与借款人金旺铋业签订了多份《人民币借款合同》,并依约向其发放贷款,截至2021年1月17日,金旺铋业已欠该行贷款本息合计为9.1亿元。目前,因借款人金旺铋业被法院裁定破产重整,无法保障贷款本息清偿。2023年12月,该起案件迎来一审判决,吴某、胡某在9.06亿元范围内对金旺铋业欠付长沙银行贷款本金8.71亿元及利息罚息承担连带清偿责任;吴某、胡某履行清偿义务后,可以要求金旺铋业向其转付已申报债权的长沙银行在破产程序中应得清偿部分。长沙银行在公告中表示,本次诉讼尚未执行,该行已将诉讼所涉贷款进行了核销处理,预计本次诉讼事项不会对银行的本期利润或期后利润造成重大影响。

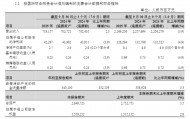

新华联及其关联公司曾为长沙银行第二大股东, 但因深陷债务危机,不断出售金融资产。2024年7月,新华联已退出长沙银行股东行列,而长沙银行向新华联发放的关联贷款能否收回成为市场关注的焦点。财报披露,2020-2023年,长沙银行为新华联及关联企业提供的授信余额分别为8.6亿元、8.4亿元、8.39亿元、2.23亿元。

《商业银行授信工作尽职指引》第二十四条规定,商业银行应认真评估客户的财务报表,对影响客户财务状况的各项因素进行分析评价,预测客户未来的财务和经营情况。必要时应进行利率、汇率等的敏感度分析。

信贷风险引关注

2020-2023年,长沙银行的不良贷款率分别为1.21%、1.2%、1.16%、1.15%,不良贷款余额分别为38.13亿元、44.23亿元、49.37亿元、55.97亿元。2024年上半年,长沙银行的不良贷款率为1.16%,但不良贷款余额则升至61.8亿元。居高不下的不良贷款余额让长沙银行面临不小的风险处置压力。

相似的是,长沙银行的关注类贷款余额亦呈回升趋势。2020-2023年,该行关注类贷款余额分别为85.38亿元、73.22亿元、63.03亿元、88.68亿元,在2023年出现40.71%的增幅。进入到2024年三季度末,长沙银行关注类贷款增长至134.67亿元,较年初增长51.86%。

中国企业资本联盟中国区首席经济学家柏文喜向《中国科技投资》记者表示,长沙银行频现“踩雷” 业务,表明其信贷管理和风险控制能力存在不足。长沙银行的资产质量指标也从侧面反映了其信贷管理的不足。银行需要加强内部的风险控制体系, 提高对市场变化的敏感度,以及对客户财务状况的持续监控能力。

中国矿业大学(北京)管理学院硕士生企业导师支培元向记者表示,长沙银行近年来一系列信贷纠纷,屡次遭遇贷款回收难题,引发了对其内部控制与风险管理机制的深刻探讨。这些事件表明,无论是对单一客户信用评级的有效性,还是整体贷款组合的质量把控,都存有明显的疏漏。信贷风险管理链条中各个环节的薄弱,从贷前审核至贷后监督,均显示出制度执行力不足。针对金旺铋业、宜华生活等贷款案例,长沙银行的尽职调查显然未达到应有的审慎标准。事后的紧急补救措施,如足额计提减值准备,虽然减轻了账面损失,却未能阻止实际资本耗损,且长期声誉伤害难以估量。

“即使在当前司法程序中,长沙银行采取积极姿态,寻求通过法律途径挽回损失,但仍难掩其在多次重大贷款争议中扮演的角色,给外界留下了银行风控不严的印象。这对于吸引新客户、维持现有客户基础以及投资者关系均构成威胁,长远看来,将影响银行的市场竞争力和盈利能力”,支培元进一步补充分析道。

针对长沙银行信贷业务及资产质量等问题,记者致函长沙银行,截至发稿,尚未获得回复。

评论